Autor:Rodrigo Gordoa de la Huerta

La palabra impuesto tiene raíz en el participio de imponer, del latín Impositus. Apareció por primera vez en el diccionario de autoridades de la Real Academia Española en 1734, allí se le vincula con la palabra Tributum, es decir, como sinónimo del pago que deben hacer los súbditos al Rey. Así pues, la definición del siglo XVIII está ligada con una de las principales expresiones del poder de los Estados modernos que se ha extendido hasta el siglo XXI, a saber, su capacidad de ejercer un dominio fiscal sobre sus causantes. Ya sea bajo una relación entre el Rey y sus vasallos o entre los ciudadanos y la República, el pago de impuestos es una característica común entre distintos modelos de gobierno que, con el fin de subsistir, recurren a la captación de diversos ingresos, entre los que destacan los impuestos. A pesar de esta continuidad, la actividad tributaria se ha estructurado a lo largo del tiempo bajo distintas figuras fiscales. Prueba de ello son las palabras de Fonseca y Urrutia, quienes a finales del siglo XVIII señalaban el origen y fundamento básico del cobro de rentas reales de la Monarquía hispánica.

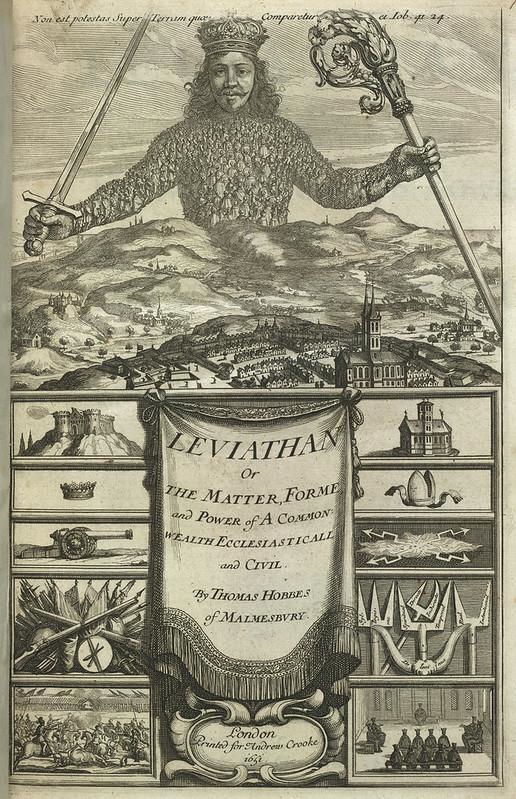

Hobbes (1651) Leviathan, or the Matter, Forme & Power of a Common-wealth, ecclesiasticall and civil. London: Andrew Crooke (editor). The British Library.

Para estos funcionarios no había “…estado que pueda florecer, y lo que es más, ni conservarse sin unos fondos que, sufriendo las cargas indispensables a su constitución, le sirvan de sostén. Esto es una verdad que sube al grado de evidencia, tanto como la de que, para que haya aquellos, se necesita de la imposición de derecho cuyos rendimientos formen la masa en que consisten” (Fonseca y Urrutia, 1845, p. 10). Durante la época colonial los ingresos fiscales percibidos por la Corona de sus vasallos americanos fueron conocidos como derechos o rentas reales. Entre los principales ingresos del monarca podemos mencionar los derechos impuestos a la minería (diezmo y quinto), los que gravaban a la población indígena y de origen africano como una expresión del derecho de conquista (el tributo) o aquellos dedicados al comercio interior (alcabalas) y exterior (almojarifazgo). Además de esta estructura fiscal básica existieron distintas figuras fiscales, así pues, para mediados del siglo XVIII sumaban más de cincuenta (Sánchez, 2013, pp. 126- 127).

Pieter Brueghel (1620-1640) El recaudador de impuestos.

Las justificaciones de la imposición de cada una de estas rentas reales entre los vasallos indianos tenían en común el uso de estos recursos como garantía de la defensa de la cristiandad, la protección del monarca hacia sus súbditos y el sostenimiento de la justicia y el gobierno. Con estos recursos fiscales se garantizaba el sostenimiento del orden político de la Corona hispánica. Estos reales derechos pueden ser clasificados, para fines prácticos, en gravámenes directos como el tributo (establecido como un “derecho de conquista” sobre la población indígena y africana) o los diezmos y quintos mineros ( gravámenes sobre la producción minera) o en indirectos, como el caso de las alcabalas ( impuesto ad valorem sobre la venta, permuta y trueque de mercancías) o el almojarifazgo (derechos sobre el comercio externo).

La base tributaria de la Real Hacienda persistió durante el periodo de la Constitución de Cádiz en 1812 como rentas de la Hacienda Nacional y durante los albores de la Independencia se constituyeron como “rentas nacionales”. Durante la primera mitad del siglo xix los gravámenes impuestos por los gobiernos monárquicos, federales y centralistas fueron conocidos como rentas nacionales, contribuciones o aranceles (véase la voz “Arancel” de Isabel Avella). En el primer caso, desde 1824 se reconocieron a los ingresos de la incipiente nación mexicana como las “rentas generales de la nación” (Dublán y Lozano, 1876, t. I, pp. 710-712). El órgano que reconoció en un primer momento estos ingresos y por extensión la soberanía de la nación sobre los ciudadanos, fue el soberano congreso general Constituyente de los Estados Unidos Mexicanos. Ya no era el Monarca hispano quien ejercía su potestad fiscal sobre sus vasallos, sino un Congreso Constituyente que dictó la distribución de recursos fiscales entre la Federación y los estados. Por extensión, el vínculo entre el gobierno republicano y los ciudadanos se transformó en una relación de contribuyentes que debían dotar al Estado de recursos para garantizar su existencia, pagar los gastos del ejército, la burocracia y solventar la deuda pública.

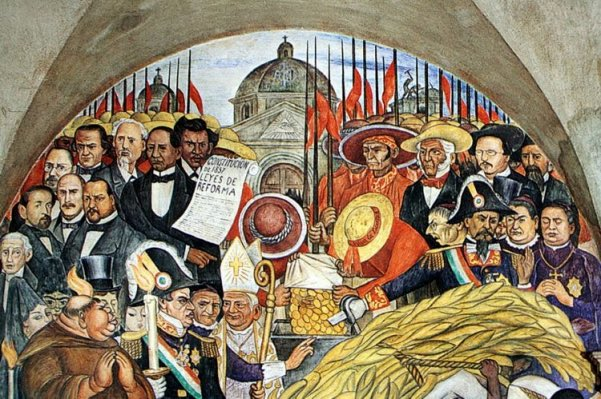

Juan O´Gorman (1960) Retablo de la independencia. Museo Nacional de Historia.

Entre las principales rentas nacionales podemos destacar los derechos aduanales o aranceles sobre la exportación e importación de bienes. Un denominador común de los erarios decimonónicos fue su dependencia crónica de los ingresos aduanales y de la deuda pública contraída con prestamistas nacionales y extranjeros. Ante esta situación, los gobiernos mexicanos plantearon la necesidad de establecer impuestos directos como una medida efectiva para encontrar mayores recursos fiscales. Entre las décadas de 1830 y 1850 se establecieron diversas contribuciones directas (como se les conoció a los impuestos directos) sobre las fincas rústicas y urbanas, los derechos de patente y profesiones, los impuestos sobre sueldos y salarios, gravámenes sobre artículos de lujo y las capitaciones sobre la población que antaño pagaba en forma de tributo (Jáuregui, 2006, p. 21).

Por lo tanto, durante este periodo podemos hablar de ciudadanos / contribuyentes que pagaban derechos, aranceles y contribuciones para el sostenimiento del Estado. A pesar de estos matices, estas rentas y contribuciones eran en estricto sentido lo que hoy conocemos como impuestos. Si seguimos una definición clásica del impuesto como una obligación directa de los ciudadanos de transferir dinero sin contraprestación directa (Jáuregui, 2006, p. 10), ya desde la Constitución de 1857 se estableció la obligación de todos los mexicanos de “Contribuir para los gastos públicos, así de la Federación como del Estado y municipio en que resida, de la manera proporcional y equitativa que dispongan las leyes,” (Artículo 31-II, Constitución de 1857). En este inciso de la Constitución se pueden observar las principales características que buscaron los gobiernos liberales para diseñar su propio sistema fiscal, conformado por contribuciones equitativas, uniformes y proporcionales que gravaran con justicia a los ciudadanos para el sostenimiento de los diversos niveles del Estado mexicano.

Moore (2010) Justice, seal on the floor of the National Archives rotunda. Washington.

En este punto nos podemos preguntar ¿cuándo se comenzó a emplear el término “impuesto” para designar a los ingresos fiscales del Estado? El uso del término “impuesto” se encuentra empleado de forma indistinta con “rentas” o “ingresos” en documentos oficiales como las leyes o las Memorias de Hacienda antes de las primeras décadas del siglo xx. Como ejemplo podemos señalar dos declaraciones del Secretario de Hacienda Manuel Piña y Cuevas de 1851. En su Memoria de Hacienda, el secretario expuso el “Estado general de valores de las rentas del erario nacional” (Memoria de Hacienda, 1851, p. 2) , mientras que en una declaración sobre el estado ruinoso de la Hacienda Nacional señalaba la necesidad de establecer “ los impuestos con que debe cubrirse el deficiente del erario nacional” ( El Zurriago, 19/07/1851, p.68).

El tránsito de emplear el término “impuesto” para todo ingreso fiscal fue paulatino y tuvo un claro punto de inflexión entre finales del siglo xix y las primeras décadas del siglo xx. A partir de la década de 1920, con el surgimiento y consolidación de impuestos directos como el Impuesto Sobre la Renta (ISR) e indirectos como el Impuesto del timbre o el Impuesto Sobre Ingresos Mercantiles (ISIM), se hace claro el uso extendido del impuesto como sinónimo de ingreso fiscal. En la actualidad, el Sistema de Administración Tributaria (SAT) define al impuesto como “…una contribución (pago) en dinero o en especie, de carácter obligatorio, con la que cooperamos para fortalecer la economía del país. Los impuestos, en todos los sistemas económicos de los países, sirven para proveer de recursos al gobierno y éste pueda alcanzar los objetivos propuestos en su planeación” (SAT, “Conceptos Tributarios, 2021).

SHCP (2019) El SAT en el Plan Nacional de Desarrollo.

Como podemos apreciar, el impuesto es una contribución obligatoria vinculada a la ciudadanía. En ese sentido, es evidente la persistencia de un ideal liberal en el que los ciudadanos/ contribuyentes cumplen con sus obligaciones para sostener al Estado como garante de sus derechos (de ahí que sea también una obligación/ contraprestación por los servicios estatales) y de proveer las bases para fortalecer las economías y alcanzar los objetivos nacionales.

Palabras relacionadas: arancel, gasto público, norma, economia.

Referencias

Hemerografía

El Zurriago, Ciudad de México

Bibliografía

Constitución de 1857. Con sus Adiciones y Reformas hasta el año de 1901, México, Cámara de Diputados, 2011. Disponible en: http://www.diputados.gob.mx/biblioteca/bibdig/const_mex/const_1857.pdf

Dublán, Manuel y José María Lozano (1876), Legislación Mexicana, tomo I, Imprenta del Comercio.

Fonseca, Fabián de, y Carlos de Urrutia (1845), Historia general de Real hacienda escrita por don Fabián de Fonseca y don Carlos de Urrutia por orden del virrey conde de Revillagigedo, tomo I, México, Imprenta de Vicente G. Torres.

Jáuregui, Luis (coord.) (2003), De riqueza e inequidad. El problema de las contribuciones directas en América Latina, siglo xix, México, Instituto Mora.

Piña y Cuevas, Manuel (1851), Memoria de la Hacienda Nacional de la República Mexicana presentada por el Sr. Secretario del Ramo en julio de 1851, México, O´Sullivan y Nolan Impresores. Disponible en: https://memoriasdehacienda.colmex.mx/mh/index.php/1841-1860/1851

Sánchez Santiró, Ernest (2013), Corte de caja: la Real Hacienda de Nueva España y el primer reformismo de los Borbones (1720-1755), México, Instituto Mora.

Sistema de Administración Tributaria, Diccionario de Conceptos Tributarios, disponible en: https://www.sat.gob.mx/consulta/61977/conceptos-tributarios

Vínculos externos:

Consulta las Memorias de Hacienda y otras publicaciones interesantes:

https://www.hmonetaria.com/biblioteca

https://memoriasdehacienda.colmex.mx/mhwp/

Conoce más sobre la historia de la cultura contributiva en México con esta serie de videos:

Memoria Tributaria de México. Capítulo I “Aztecas”

Memoria Tributaria de México. Capítulo II “Nueva España”

Memoria Tributaria de México. Capítulo III “México Independiente”

MemoriaTributaria Capítulo IV. “La restauración de la República”

MemoriaTributaria Capítulo V. “México en el siglo XX”

Conoce más sobre las contribuciones y el pago de impuestos en nuestro país con estas guías de la PRODECON Lo que todo Contribuyente debe Saber

Revisa este reporte sobre estadísticas tributarias en AL y otros reportes similares en la página de la OCDE: Revenue Statistics in Latin America and the Caribbean 2021 | en | OECD

Acerca del autor

Rodrigo Gordoa De la Huerta

Licenciado en Historia y Maestro en Historia Moderna y Contemporánea por el Instituto Mora. Especialista en Historia Económica por el Programa Único de Especializaciones en Economía de la División de Estudios de Posgrado de la Facultad de Economía (UNAM). Actualmente es doctorando en Historia Moderna y Contemporánea en el Instituto Mora.

Mención honorífica en el Premio Luis Chávez Orozco a la mejor tesis de licenciatura en historia económica, otorgado por la Asociación Mexicana de Historia Económica (2020) y merecedor del Premio Francisco Javier Clavijero en la categoría de mejor tesis de maestría, otorgado por el Instituto Nacional de Antropología e Historia (2021). Profesor de la licenciatura en economía y en la especialización en historia económica, Facultad de Economía, UNAM. Sus líneas de investigación se enfocan en la historia económica y fiscal durante el periodo colonial.